悩んでいる人

悩んでいる人貯金を増やすために支出を見直したい。でも、何を見直せばいいんだろう?

こんな疑問にお答えします。

本記事の内容

・買うとお金が貯まらない物11選をご紹介

本記事の信頼性

本記事を書いた私は、特殊なスキルの無い平凡なサラリーマンですが、書籍やブログ・Youtubeなどで独学で資産運用を学び、これまで節約と投資で約2,000万円以上の貯金を貯めることができました。

日常的につい買いがちなもので、実はムダにお金を払っているものがたくさんあります。

貯金を増えす上で無駄な支出を減らすことは非常に重要です。

今回は、これまで私自身が買って無駄だったと後悔した物を中心に、買ったら貯金が遠のく物を11選ご紹介します。

これらを買うのをやめれば、確実に貯金が増えていきますので、ぜひ参考にしてみてください。

※貯金を前提にした話ですので、趣味嗜好で購入している方を否定しているわかではありません。

コンビニ商品

コンビニはいたるところにあるので、仕事帰りや休日などについ立ち寄りがちです。

しかし、コンビニに置かれている商品は高いので、極力利用しないのが賢明です。

スーパーなどでは、500mLのジュースは70円〜80円程度で売られていますが、コンビニでは2倍の約150円で売られています。

以前、私は週3回程度仕事帰りにコンビニに通い、ジュースや弁当を毎回700円ほどで購入しておりました。

1か月で8000円以上の商品を割高で購入していましたので、できるだけコンビニでは買い物をしないようにしましょう!

コンビニ限定のお菓子・スイーツなどは、美味しいですよね!

自分へのご褒美として、たまに利用するのは全然OKです。

お酒・たばこ

お酒の1世帯あたりの年間購入額は、約5万円です。(総務省「家計調査」より)

また、たばこを吸う人の年間購入額は、約11万円という調査結果があります。

ですので、お酒とたばこを辞めるだけで、年間約16万円節約することができます。

20歳から80歳までの60年間で約1000万円貯金することができます。

さらに、お酒とたばこはお金がかかるだけではなく、健康を害した場合は、医療費の増加に繋がります。

趣味嗜好で好んで購入しているのであれば、辞める必要はありませんが、特に理由もなく惰性で習慣にしている場合は、今すぐ辞めたほうがいいでしょう!

ストレス発散するときには、温泉に入ったり、運動することをオススメします。

テイクアウトのコーヒー・自動販売機のジュース

通勤のときに、コーヒーショップやカフェでコーヒーを持ち帰りで購入することはありませんか?

また、ちょっとした休憩の時に自動販売機でジュースを購入する人は多いのではないでしょうか。

これを毎日のようにしてしまうと、貯金が遠のきます。

その理由は、単純に「値段が高くて、コスパが悪い」からです。

テイクアウトコーヒー1杯は約400円ですので、平日毎日買っていたら、400円✕22日=8,800円。

自動販売機のジュース1缶は約120円ですので、平日毎日買っていたら、120円✕22日=2,640円。

月に合計11,440円かかり、1年間で137,280円かかることになります。

冷静に考えれば1年間で10万円は高いと考えますが、1回の出費が少ないので、つい習慣になりがちです。

コーヒーやお茶が飲みたいなら、自分で淹れて会社に持参すれば、節約できます。

私はちょっと早起きして、自分でコーヒーを淹れて水筒を持参しています。

- スタバなど店内でコーヒーを飲むのは全然OKと考えています。

- 店内で過ごせば、集中して作業・勉強ができたり、友達と話したりできますので、有意義な時間を過ごすことができます。

- また、仕事仲間と一緒に休憩するときは、コミュニケーションを取るために自販機のジュースを飲みのも全然良いと考えます。

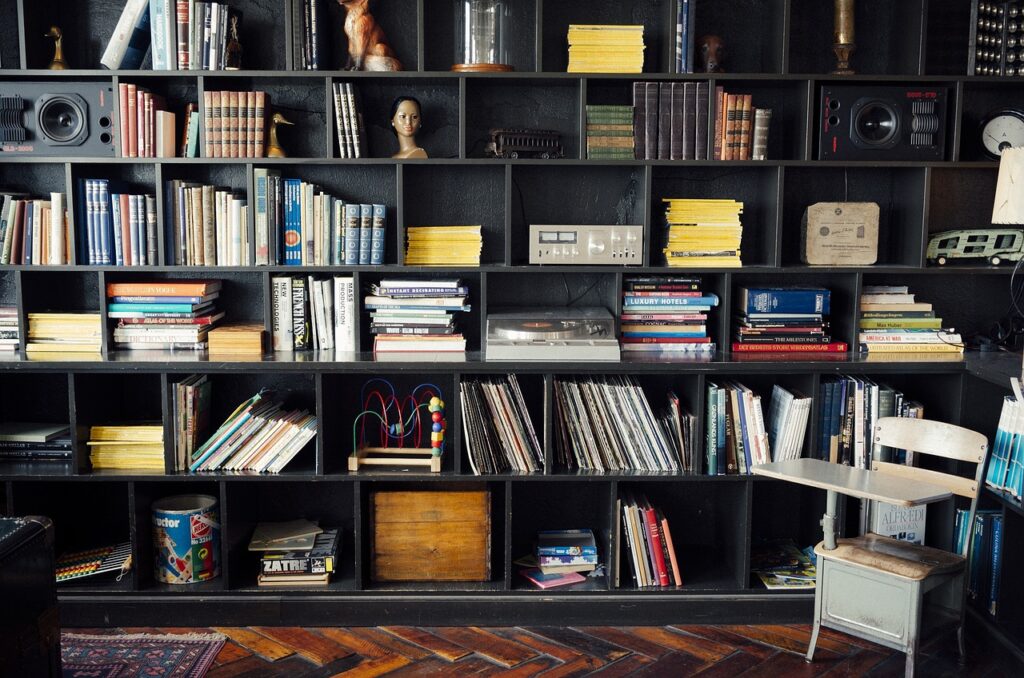

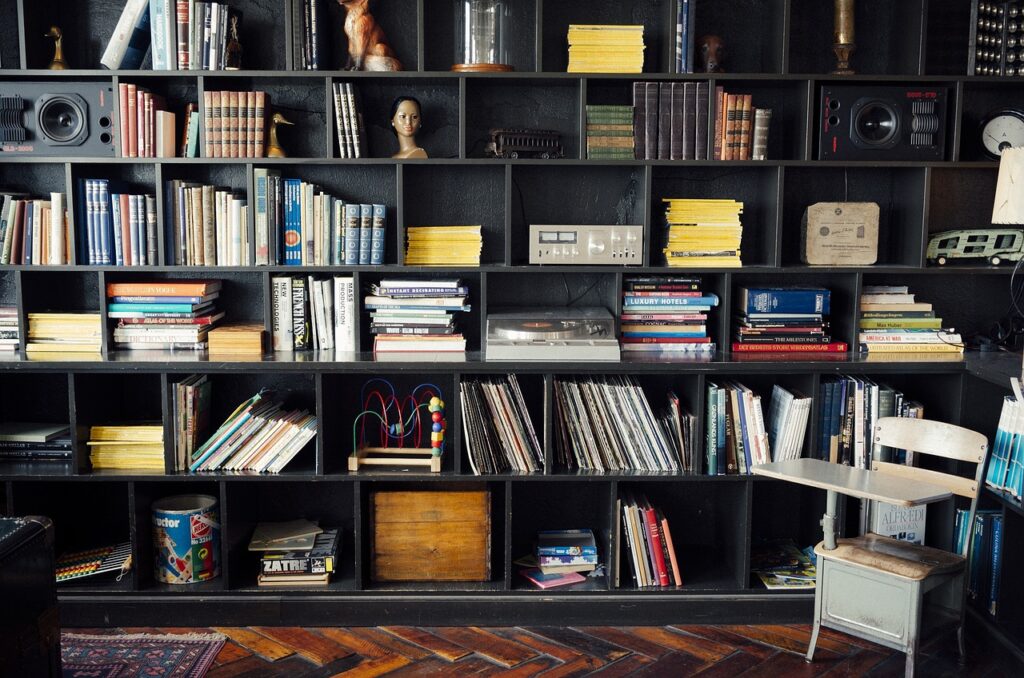

過剰な収納家具

部屋に物が増えてきたら、収納家具を増やすことを検討してはいないでしょうか?

しかし、過剰に収納家具を増やすとお金を貯めることが難しくなります。

収納家具を増やすと、人はその追加した収納スペースを埋めたくなる習性があります。

そのため、収納スペースがあるとあまり必要でないものでも買ってしまうことになります。

また、物が増えると、「自分が何を持っているのか?家に何があるのか?」把握することが難しくなります。

しばらく着ていない服と似たような服を購入したことがある方も多いと思いす。

そのため、部屋に物が増えてきたら、まず不要なものを捨てることから始めてみましょう!

使わないものを捨てると、部屋がスッキリして気持ちよくなります。

また、自分に今何が足りないか把握することができて、無駄遣いが減ります。

使っていないサブスク

自分が契約しているサブスクを全て把握していますでしょうか?

すぐに答えられない場合、一度確認した方がいいでしょう。

サブスクは、映画や音楽が見放題なので非常に便利ですが、意識しない内にどんどんと銀行口座からお金が引き落とされてしまいます。

「長期間使用していないサブスク」や「同じようなサブスク」を契約している場合は、一度解約することをオススメします。

1か月間使用していないサブスクがあるなら、一度解約することをオススメします。

宝くじ・パチンコ(ギャンブル)

宝くじを当てて、一発逆転を夢見る方は多いと思います。

また、仕事帰りや休日にパチンコに行ってお金を増やそうとする人もいるかと思います。

しかし、これらのギャンブルは手を出すほど貯金が難しくなります。

それはなぜかというと、ギャンブルは、運営側が必ず儲かることになるので、プロギャンブラーを除く大多数の人はほぼ確実に負けになります。

宝くじの還元率は約46%ですので、100万円買うと46万円になる計算になります。

また、パチンコの還元率は約80%ですので、100万円買うと80万円になる計算になります。

お金を増やすことを目的とするのでしたら、宝くじ・パチンコではなく、インデックス投資を「長期・分散・積立」で購入することをオススメします。

私も以前は、スクラッチや年末ジャンボをよく買っていましたが、

1万円以上当たったことはありませんでした・・・

見栄を張るためのブランド品

見栄を張るためのブランド品の購入は、オススメしません。

それは、物では欲求を満たしてもすぐに「飽き」がきて、新しいより高価な物が欲しくなるからです。

また、自分の持っているブランド品よりも高価なブランド品を身に着けている人を見ると羨ましくなり、より高価なものが欲しくなります。

憧れているブランド品を購入するのはOKですが、見栄を張るためだけにブランド品を買うのは辞めましょう!

私は、よくユニクロ・無印商品などで実用的な商品を買っています。

3大キャリアスマホ(通信費)

私が携帯電話を持ち始めた2006年頃は、docomo・au・J-PHONE(現softbank)の3大キャリアしかなく、auを利用していました。

そのまま惰性でauを利用していましたが、2017年にUQモバイルに乗り換え、月に約5000円の節約をすることができました。

もし3人家族全員がキャリアスマホから格安スマホに乗り換えれば、月15000円の節約ができます。

ただし、格安スマホには以下のデメリットがあります。

- 「@docomo.co.jp」などのキャリアメールが使えない

Googleのg-mailで代用可能 - 通信が混み合っていたり、地方などで電波が弱いことがある

LINEやメール等の連絡手段で代用可

家でwi-fiを使用しているれば、特に問題なし

これらのデメリットが特に問題なければ、格安スマホに乗り換えましょう!

私は地方に住んでいますが、格安スマホで困ることは滅多にありません。

リボ払い

買ってはいけないものではありませんが、支払い方法により損をしてしまう可能性があります。

手元にお金が無くても、商品を買う方法に「リボ払い」があります。

- リボ払い:分割して毎月金利とともに返済していく支払い方

リボ払いは、金利15%が上乗せさせられてしまうデメリットがあります。

そのため、1万円の商品を1万1500円で購入することになってしまいます。

リボ払いという一見親しみやすい名前ですが、言い換えればただの「借金」になります。

「借金」と考えれば、借りない方は多いと思います。

どんなに欲しい物があっても、絶対に一括で購入しましょう!

手元にお金がない場合は、我慢してお金を貯めてから買いましょう!

我慢して購入した商品のほうが、愛着がもてて大切に使うことができます。

無駄な保険

1世帯あたりの年間支払保険料は、平均約38万2000円という調査結果があります。

そのため、20歳から60歳の40年間で、約1600万円ほど保険料を支払っていることになります。

しかし、日本の公的保険(健康保険・医療保険・社会保険)はかなり優遇されているため、民間の保険はほぼ加入する必要はありません。

怪我をしても、原則3割の負担で、病院を受診することができます。

また、1ヶ月で100万円の医療費がかかったとしても、高額医療制度を利用すれば、自己負担3割の30万円ではなく、約10万弱に抑えられます。(収入により変動)

さらに病気や怪我で働けなくなったとしても、直近1年間の平均月収の約2/3は、最大1年6ヶ月間もらい続けることができます。

ただし、以下については、公的保険でカバーされておらず、貯金でカバーするにはあまりにも損失が大きいので、民間の保険に加入することを検討しましょう!

- 火災保険

賃貸アパートなどでは、火災保険に加入することはほぼ必須になっています。

しかし、賃貸業者がオススメする保険は割高ですので、民間の保険に加入することをオススメします。

- 掛け捨ての死亡保険

自分が死亡したら生活に困る家族がいる場合は、加入を検討しましょう。

- 自動車保険(対人対物賠償保険のみ)

万が一、自家用車で人や物にぶつかった場合、通常では返済できないほどの賠償金が発生します。

そのようなリスクを避けるために、自動車保険には必ず加入しましょう。

公的保険でほとんどのリスクをカバーできます。

民間の余分な保険に加入するよりかは、貯金・資産運用に回す方がオススメです。

自動車(新車)

車は、購入費・維持費とシンプルにお金がかかります。

通勤や生活で車が必須の方もいるかと思いますが、生きがい・趣味になっている場合以外は、新車をローンで購入することは避けましょう!

車を購入するとなると、購入代・駐車場代・ガソリン代・車検・保険料・税金などの年間約50万円ほど費用が発生します。

新車を購入すると200万円以上かかります。

車があると貯金からは確実に遠ざかります。

車が生活に本当に必要か見直してみましょう。

通勤で車を使用している方は、電車・バス・自転車で通えないか考えてみましょう。また、会社の近くに引っ越しができないか検討してみましょう。

休日にしか車に乗らないのであれば、レンタカー・カーシャアリングで代用できます。

また、急用で突発的に車が必要になった場合は、タクシーを利用しましょう。

タクシーは高くて高級品だと思われがちですが、実はタクシーに乗るより自家用車を維持する方が何倍も贅沢です。

タクシーの利用料は、高く見積もっても1回約5000円だと思います。対して、車の維持費は年間約50万円ですので、タクシー100回分の利用になります。

タクシーの乗車回数が年間100回以下であれば、タクシーのほうが安くなります。

1か月にタクシーを利用する急用は、せいぜい1〜2回だと思いますので、年間100回を超えないと思います。

どうしても車が必要で、車は移動手段と割り切った考え方の方は、中古車・普通車(できれば軽自動車)の購入を検討しましょう。

わざわざ新車を購入する必要はないですし、家族が全員乗れる車を選びましょう。

友達・親戚などと大人数で旅行に行く場合は、大型車をレンタルしましょう

私は、2017年に新車を購入しましたが、2020年に売却しまし、今は車を持っていません。

地方在住ですが、会社の近くに住んでおり、日常生活に特に支障はありません。

車が必要なときは、レンタカーやタクシーを利用しています。

さいごに

いかがだったでしょうか?

今回は、「貯金したい人が買ってはいけない物11選」をご紹介しました。

お金を貯めるには、まずは支出の見直しを行うのが大切です。

ただし、過度に支出を見直して生活の質を下げる必要はありませんので、無理のない範囲で見直していきましょう!